Từ khi xuất hiện hệ thống tài chính tiền tệ hiện đại trong 4 thế kỷ gần đây, con người bắt đầu chứng kiến các thảm họa "kinh tế - tài chính" do chính mình gây ra mà không cần chờ tới tác động của thảm họa tự nhiên hay chiến tranh, ngôn ngữ kinh tế hiện đại gọi đó là "khủng hoảng kinh tế".

Trước khi xuất hiện hệ thống tài chính hiện đại - hệ thống khuyến khích con người kinh doanh, sản xuất và tích lũy tài sản dựa vào vay mượn (đòn bẩy tài chính), các nền kinh tế chỉ gặp khủng hoảng khi gặp thiên tai, địch họa khiến hàng hóa khan hiếm, thực phẩm thiếu thốn, giá cả tăng vọt bởi cung - cầu bất cân đối.

Đáng ngạc nhiên là sau khi xuất hiện các “đòn bẩy tài chính”, thì các cuộc khủng hoảng tài chính - kinh tế diễn ra với tần suất ngày một tăng, thời gian giữa các cuộc khủng hoảng liên tiếp ngày càng ngắn, quy mô ngày càng lớn, tổn thất do khủng hoảng gây ra ngày càng nhiều… và sau mỗi lần khủng hoảng, chính quyền lại gia tăng sở hữu và kiểm soát tài sản. Điều nguy hiểm là các cuộc khủng hoảng sau trở nên lớn hơn, trầm trọng hơn cuộc khủng hoảng trước, còn chính quyền lại sở hữu nhiều hơn. Trong khi người dân càng chờ đợi và dựa dẫm vào chính phủ, thì chính phủ lại tiếp tục “bất lực”...

Đáng buồn là sự tha hóa này là hệ quả tất yếu của một hệ thống tài chính hiện đại đầy lỗ hổng và sai lầm... Phải chăng vòng xoáy trôn ốc của khủng hoảng sẽ đưa con người tiến tới một trạng thái mới, nơi lòng tham và đạo đức kinh doanh biến dị khiến chúng ta mất hết tài sản của mình cho một chính phủ có thể "quản lý" và phân phối nó? Trong khi sự thật là, không một chính phủ nào sở hữu nhiều tài sản lại quản lý hiệu quả và công bằng, và đó chắc hẳn không phải là một chính phủ lành mạnh...

- Sau khi xuất hiện các “đòn bẩy tài chính”, thì các cuộc khủng hoảng tài chính - kinh tế diễn ra với tần suất ngày một tăng, chính quyền cũng ngày càng gia tăng sở hữu và kiểm soát tài sản. (Getty)

Trong loạt chuyên đề này, NTDVN cố gắng dựa trên bức tranh có chiều sâu về lịch sử và chiều rộng về dữ liệu để tìm ra nguyên nhân của khủng hoảng trong mối gắn kết chặt chẽ với sự tha hóa về lòng tham và đạo đức kinh doanh...

Nói đơn giản, khủng hoảng kinh tế - tài chính là hậu quả của những hành vi sai trái của con người. Nhưng đáng nói là các hành vi này lại được khuyến khích bởi các dịch vụ tài chính khuyến khích lòng tham...

Lịch sử ghi lại những vụ nổ “bong bóng” định kỳ. Tạp chí Forbes đã liệt kê các trường hợp của nước Anh đã trải qua bong bóng Biển Nam vào những năm 1720 và Đường sắt vào những năm 1940. Người Nhật đã có một bong bóng bất động sản phát triển vào cuối những năm 1980. Một trong những bong bóng hấp dẫn nhất là Cơn sốt hoa Tulip “khét tiếng” vào những năm 1630 tại Hà Lan. Người Hà Lan phát cuồng vì hoa tulip đến nỗi họ bắt đầu thế chấp nhà để mua chúng. Những gì xuất hiện như một khoản đầu tư quá tốt, quá khôn ngoan, lại có thể trở thành một khoản thế chấp mà bạn không đủ khả năng chi trả.

Bong bóng hoa tulip - một bài học về ‘bóng ma’ của lòng tham

Lịch sử đã chỉ ra rằng khủng hoảng tài chính là một chủ đề lặp đi lặp lại trong lịch sử loài người. Cuộc khủng hoảng tài chính sớm nhất và được ghi chép rõ ràng nhất bắt đầu từ “bong bóng” hoa tulip Hà Lan vào năm 1624.

Vào đầu thế kỷ 17, Hà Lan là trung tâm thương mại tài chính thông qua các tuyến giao dịch Đông Ấn và thu được lợi nhuận từ việc vận chuyển hàng hóa. Giống như cách mà các tỷ phú và triệu phú dot-com ngày nay đã làm, những người giàu nhất Hà Lan đã xây dựng “giấc mơ giàu có” của họ dựa trên việc mua bán... hoa tulip.

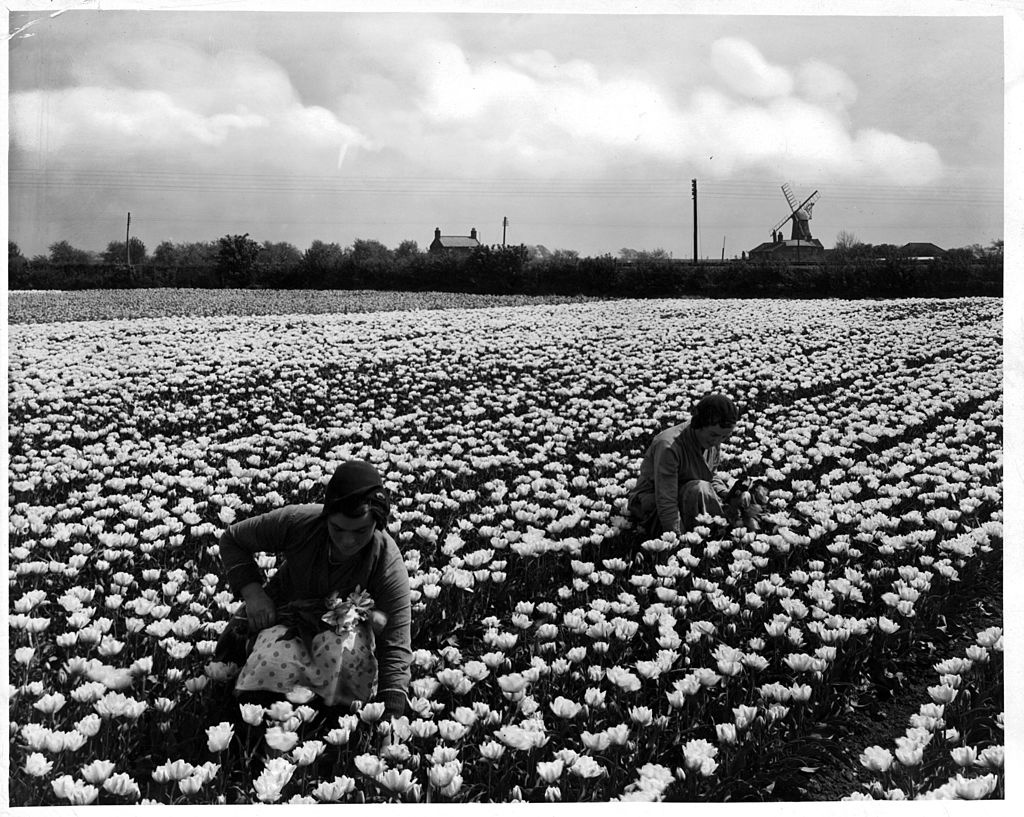

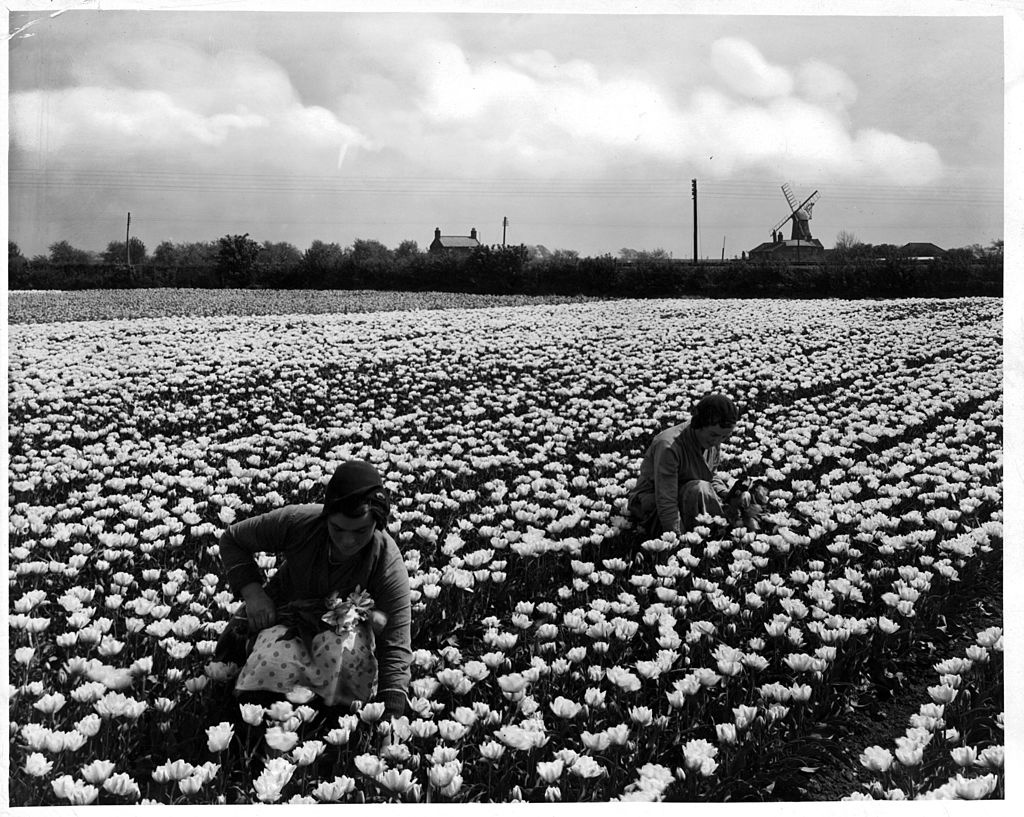

- Giống như cách mà các tỷ phú và triệu phú dot-com ngày nay đã làm, những người giàu nhất Hà Lan đã xây dựng “giấc mơ giàu có” của họ dựa trên việc mua bán... hoa tulip. (Getty)

Giá một bông hoa tulip được cho là tương đương với thu nhập hàng năm của một thương nhân giàu có, giá hoa đã tăng đều đặn trong suốt năm 1630, và được thúc đẩy tăng cao hơn thông qua việc hình thành thị trường “giao dịch hàng hóa tương lai” chính thức giữa các nhà đầu cơ và những người mua tìm kiếm sự giàu có ngay lập tức.

Lưu ý là cơ hội đầu cơ hoa tulip được khuếch đại với mọi nhà đầu tư do sản phẩm tài chính có tên "Giao dịch hàng hoá tương lai" xuất hiện và “nở rộ” khi vào năm 1602. Năm 1602, Sở giao dịch chứng khoán Amsterdam ra đời. Nhưng mọi thứ đã đi quá xa...

Một học giả thời đó đã viết: “Bạn bè không còn là bạn bè, và mọi người không còn đi tìm thứ gì ngoài chuyện chỉ quan tâm đến lợi nhuận”.

Đến những năm 1630 đã xuất hiện một số nhà môi giới hoa tulip. Việc buôn bán loài hoa này có sức hút đặc biệt không thể cưỡng lại được. Một nhà thơ thời đó viết: “Nếu nhìn vào lợi nhuận từ hoa tulip thì người ta sẽ tin ngay là trên đời chẳng có thuật giả kim nào là hấp dẫn hơn mặt hàng này”.

Tại sao sản phẩm tài chính "giao dịch hàng hóa tương lai" lại góp phần tạo nên cuộc khủng hoảng đầu tiên? Những hợp đồng này đóng vai trò như một cam kết giữa hai bên để cho phép họ giao dịch bất kỳ tài sản nào đó tại một thời điểm trong tương lai (ngày hết hạn), với mức giá đã được thỏa thuận tại thời điểm hợp đồng được tạo ra. Và đương nhiên, bạn không cần bỏ ra 100% số tiền để giao dịch trong tương lai, bạn chỉ cần bỏ ra 1 tỷ lệ nhỏ trong hợp đồng mua - bán tương lai này để đảm bảo cho việc giao dịch sau này mà thôi. Trong khi đó bạn có thể sử dụng quyền sở hữu tài sản, quyền mua - bán của tương lai với hoa tulip để “đặt cọc” ở ngân hàng, vay tiền và tiếp tục mua các hợp đồng tương lai khác.

Như vậy, chỉ với một số tiền nhỏ, ví như với 100 đồng bạn có thể sở hữu 1 cây hoa tulip, thì với công cụ tài chính dù còn sơ khai của hệ thống tài chính thời ấy, bạn cũng có thể sở hữu tới 8 đến 10 cây hoa tulip. Công cụ này tạo ra sự dễ dàng và thuận tiện cho việc đầu cơ, và kích thích lòng tham của đại chúng. Và khi “cầu” bị chính hệ thống tài chính thổi phồng lên, thì giá tăng mạnh, đầu cơ tăng, lòng tham tăng và sự khôn ngoan không đáng để bàn đến nữa.

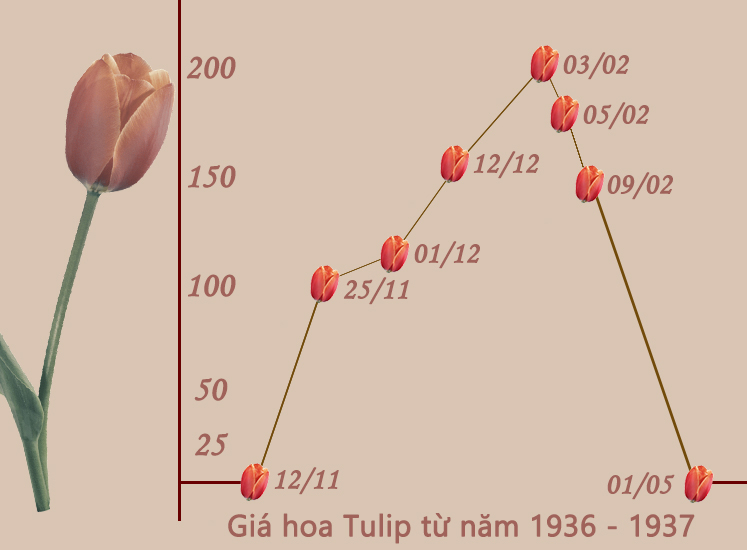

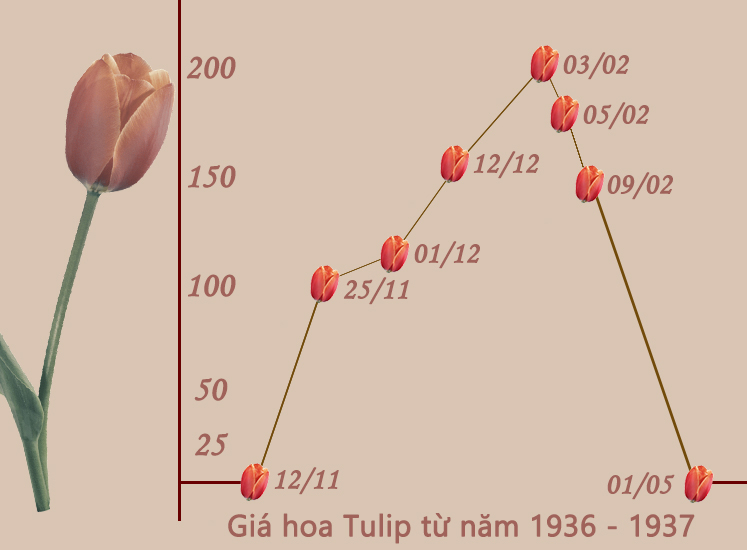

- (Ảnh: NTD Việt Nam tổng hợp)

Năm 1637, giá hoa tulip lên đến đỉnh điểm. Giá của một loại củ hoa tulip phổ biến đã tăng hơn gấp 10 lần từ mức 125 florin/pound ở thời điểm ngày 31/12/1636 lên đến lên 1.500 florin vào ngày 03/02/1637, theo Business Insider. Tuy nhiên, chỉ khoảng 1 tháng sau đó, giá củ hoa tulip mùa đó lao dốc, khiến người mua, người bán cũng như các nhà môi giới và bảo hiểm mất trắng.

Theo Corporate Compliance insight, thị trường này đã sụp đổ, tạo ra cuộc khủng hoảng tài chính Bong bóng hoa tulip, với chủ đề chính liên quan đến việc đầu cơ. Vì tham vọng cá nhân, vì sợ bỏ lỡ cơ hội làm giàu, vì chạy theo xu thế “đám đông”, hay vì cả tin… “người chơi” đã chấp nhận rủi ro “mất tất cả” để theo đuổi một “bong bóng hoa tulip”, vốn dĩ tươi đẹp nhưng cũng vô cùng mong manh, dễ phai tàn như loài hoa tulip vậy.

Cuộc khủng hoảng đã tạo ra những ảnh hưởng tiêu cực cho xã hội Hà Lan. Quan trọng hơn là các bong bóng tài sản khác vẫn đang tiếp diễn và hầu như không ai rút ra được bài học gì.

Giáo sư Anne Goldgar tại đại học King's College London cho rằng câu chuyện về bong bóng hoa tulip là một câu chuyện về những kẻ ngốc và tham lam. Nó là một loại “ảo tưởng đại chúng”, một cơn điên cuồng cho hoa tulip, hay đúng hơn đó là một “cơn khát” làm giàu phi đạo đức, không dựa trên sức lao động bỏ ra, mà mong chờ vào việc đầu cơ.

- Câu chuyện về bong bóng tulip là một câu chuyện về những kẻ ngốc và tham lam. Đó là một “cơn khát” làm giàu phi đạo đức, không dựa trên sức lao động bỏ ra, mà mong chờ vào việc đầu cơ. (Pixabay)

“Bong bóng” kỳ lạ nhất Beanie Baby – những con thú bông giá 5 USD đã làm cả nước Mỹ “điên đảo”

Những năm 1990 là một trong những thập kỷ phù phiếm nhất thế giới với “Cơn sốt thú bông” của nước Mỹ. Một dòng thú nhồi bông do nhà sản xuất Ty của Mỹ sản xuất, đã được “săn lùng” rộng rãi không chỉ như đồ chơi mà còn là một khoản đầu tư tài chính. Tờ Guardian cho biết gấu bông đã từng chiếm 10% tổng doanh số trên eBay, với giá bán trung bình là 30 USD, gấp 6 lần giá trị bán lẻ của chúng. Một số đồ chơi hiếm hơn đạt đến mức cả trăm ngàn đô-la Mỹ. Chỉ trong ba năm, nhà sáng lập Ty Warner đã trở thành một tỷ phú.

Đầu năm 1996, chiến thuật "khan hiếm ảo" bắt đầu phát huy tác dụng, những mẫu thú nhồi bông đã được dừng bán từ lâu bỗng dưng trở thành "hàng hot". Một nhà sưu tập tên Gallagher còn chủ động liên hệ với nhà cung cấp tại Đức nhằm tìm kiếm các sản phẩm đã cháy hàng tại Mỹ. Gallagher đã chi 2.000 USD mua lại mẫu "Chilly the Polar Bear" và sau đó mẫu này nhanh chóng được rao bán với giá 300.000 USD khi về đến Mỹ.

Cơn sốt này “điên cuồng” đến nỗi các cặp vợ chồng ly dị đã tranh giành tài sản là những con gấu bông. Trong bối cảnh cuồng loạn như vậy, một nền kinh tế ngầm bắt đầu phát triển mạnh mẽ với làn sóng tội phạm. Nó được gọi là huyền thoại đầu cơ kỳ lạ nhất mọi thời đại, với những nạn trộm cắp, lừa đảo, giẫm đạp, buôn lậu, cướp có vũ trang, làm giả các đồ chơi, các vụ ly hôn cay đắng, thậm chí là một vụ giết người. Công ty Ty Inc. sau cùng đã bị cáo buộc là cố gắng thao túng thị trường.

Trong một vài năm sau, những con vật “sang trọng” từng có giá trị hàng ngàn USD trở thành vật vô giá trị, và các bộ sưu tập quý giá đã được chuyển thành các hộp quyên góp cho bệnh viện.

Nhìn lại, rõ ràng cơn sốt gấu bông này là một bong bóng kinh tế, được thúc đẩy bởi sự đầu cơ điên cuồng và sự lạc quan vô căn cứ. Bong bóng kinh tế khá phổ biến, nhưng tại sao lại là “bong bóng” trên đồ chơi, tại sao nước Mỹ mất trí trước thú nhồi bông?

Ty Warner, kẻ chủ mưu, có một tài năng đáng chú ý để thao túng cung và cầu. Theo Kindleberger, mỗi “bong bóng” có bốn giai đoạn cơ bản: sự phát triển mới gây chấn động thị trường; sự kích thích trực tiếp trên sự phát triển đó; một cơn sốt bùng nổ bất ngờ trong bán hàng và đầu cơ; và cuối cùng, sự hoảng loạn khi bong bóng vỡ.

Nhưng hỗ trợ cho cả 4 giai đoạn tạo ra “bong bóng” trên đó chính là “hệ thống tài chính đòn bẩy” với hàng trăm sản phẩm tài chính đòn bẩy đa dạng, nơi con người chỉ sở hữu 1 đồng thì có thể vay thêm tới 7 - 10 đồng để kinh doanh hoặc đầu cơ.

Lý thuyết Odlyzko đã mở rộng ý tưởng cho các bong bóng kinh tế. Khi nhiều người phát hiện ra món đồ chơi này, họ khao khát tìm hiểu bí mật này và tham gia vào thành công tài chính... sắp xảy ra. Chẳng mấy chốc, hàng triệu người Mỹ đã bị “kìm kẹp” bởi niềm tin rằng họ đã khám phá ra một con đường dễ dàng đến sự giàu có cá nhân, và đi đến con đường “đánh mất chính mình”, đương nhiên kèm theo một lượng lớn tài sản của họ.

Liệu sai lầm có lập lại với bong bóng ‘lan đột biến’ trên thị trường Việt Nam hiện nay?

Chơi lan từ lâu đã trở thành thú vui của không ít người Việt. Việc bỏ ra vài chục ngàn, vài trăm ngàn cho tới vài chục triệu đồng để sở hữu một giỏ lan là chuyện thường thấy. Tuy nhiên, gần đây trên thị trường xuất hiện một loại lan... đột biến gen có giá “trên trời”, và được ngợi ca vì sự độc đáo của "mặt hoa" và mức độ hiếm có của nó.

Thị trường lan bỗng “dội lên” những tin chấn động về giá của những cây lan đột biến, từ mấy trăm triệu đồng, rồi lên tới vài tỷ đồng… và mới đây lên đến hơn 80 tỷ đồng. Liệu cơn sốt lan đã lên đến đỉnh điểm, và đây là mức giá thực hay ảo?

Nhiều thương vụ mua bán lan đột biến gần đây diễn ra công khai trên mạng xã hội. Theo các đại gia chơi lan đột biến cho biết, giá trị của 1 kie lan đột biến Bảo Duy hay Vô Thường lên đến hàng tỷ đồng là vì đây đều là những loài hoa rất quý, đẹp. Chúng có khả năng tạo ra giá trị cao về kinh tế trong tương lai nhờ nhân giống và bán lại. Ít ai có thể ngờ rằng 2 mầm lan ngắn được một chủ nhân vườn lan mua với giá 1,5 tỷ đồng, sau 4 ngày giá đã “vọt lên” khoảng 2,2 tỷ.

“Sau mấy tiếng mua, đã có người bảo chuyển nhượng sang tay giá 1,1 tỷ nhưng mình không bán mà để ươm. Dự kiến sau 15 ngày nữa, kie Bảo Duy này sẽ có giá 1,5 tỷ đồng”, anh Hoan Boom, một người chơi giống lan đột biến chia sẻ.

- (Ảnh chụp màn hình)

Trên phương tiện truyền thông cho biết, một chủ vườn lan ở Bình Phước vừa mua 3 cây lan có giá 30 tỷ đồng. Trước đó, những thương vụ bạc tỷ như vậy diễn ra ở nhiều tỉnh thành trong cả nước. Một chủ nhà vườn cho biết, trước đây các nhà vườn chủ yếu bán lan “thường” giá từ vài chục ngàn đồng đến vài triệu, vài chục triệu đồng… Nay nhà nhà đổ xô vào mua bán lan đột biến vì lợi nhuận “khủng” của nó.

Theo dantri, trong cơn sốt lan đột biến, cộng đồng chơi lan liên tục chứng kiến các thương vụ mua bán với giá "khủng" chưa từng có. Cứ vụ mua bán sau lại có giá trị lớn hơn gấp nhiều lần vụ trước khiến không ít người hoài nghi đây có phải là chiêu thổi giá của giới kinh doanh lan đột biến.

Có bao giờ chúng ta tự hỏi, nguồn tiền chơi lan, đầu cơ lan, môi giới lan đột biến đến từ đâu? Ngoài nguồn tiền mặt tự có, bong bóng giá của “lan đột biến” không thể không bị thúc đẩy, thổi phồng bởi chính sách lãi suất thấp, cung tiền ngập thị trường và dòng vốn vay tiêu dùng, vay đầu tư… có thể chảy vào nơi có lợi nhuận cực cao nhưng rủi ro cực lớn như thương vụ “lan đột biến” này.

Phần lớn những giao dịch mua bán này được trao đổi khá tự do mà không có ngành chức năng nào quản lý, giám sát về nguồn gen. Liệu bong bóng hoa tulip xưa kia có lặp lại một lần nữa với lan đột biến? Dường như chúng ta vẫn chưa học được bài học của quá khứ?

(Còn nữa)

Mời đọc giả đón đọc tiếp Phần 2: Ngân hàng và việc xóa bỏ bản vị vàng ‘phóng thích’ lòng tham không đáy - hai cánh cửa địa ngục của mọi nền kinh tế.